Nutzen Sie die Möglichkeit, Ihre Beraterin oder Ihren Berater telefonisch oder per Secure Mail zu kontaktieren, oder vereinbaren Sie für ein persönliches Gespräch zuvor einen Termin.

Wie integrieren wir ESG-Faktoren bei der Vermögensverwaltung gemäß Mandat in unsere Portfolios?

Um herauszufinden, auf welcher Grundlage wir ESG-Faktoren in unsere Portfolios integrieren, klicken Sie bitte die verschiedenen Arten der Vermögensverwaltung an:

1. Einleitung und Anwendungsbereich

Die Berücksichtigung von Nachhaltigkeitsfaktoren ist für die Banque de Luxembourg nicht neu. Als Vermögensverwaltungsexperten sind wir von einem verantwortungsbewussten Ansatz mit langfristiger Ausrichtung, bei dem das Verständnis und die Verwaltung von Risiken im Zentrum stehen, überzeugt. Aus diesem Grund und im Streben nach kontinuierlicher Verbesserung möchten wir diesen Ansatz weiterentwickeln.

Die vorliegenden Richtlinien gelten für sämtliche Verwaltungs- und Beratungstätigkeiten im Bereich Private Banking der Banque de Luxembourg und ihrer Niederlassung Banque de Luxembourg Belgique (gemeinsam „Banque de Luxembourg“).

Artikel 2 der Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten SFDR1 definiert ein Nachhaltigkeitsrisiko als „ein Ereignis oder eine Bedingung im Bereich Umwelt, Soziales oder Unternehmensführung, dessen beziehungsweise deren Eintreten erhebliche negative Auswirkungen auf den Wert der Investition haben könnte“.

Die Berücksichtigung und die Bewertung von Nachhaltigkeitsrisiken sind fester Bestandteil unserer Strategie und unserer Anlageprozesse, insbesondere durch die Anwendung von Sektorausschlüssen, die Analyse von Kontroversen und der Einhaltung internationaler Übereinkommen, die Einbeziehung von ESG-Daten sowie unsere Mitwirkungspolitik2.

Das ESG-Research stützt sich auf verschiedene externe Datenquellen. Das im Rahmen des Anlageprozesses verwendete quantitative ESG-Rating basiert auf den von der Plattform MSCI ESG Manager herausgegebenen ESG-Ratings.

2. Unternehmensführung

Der Ausschuss für sozial verantwortliches Investieren („SRI-Ausschuss“) von Private Banking Investments („PBI“), der innerhalb der Bank für die Berücksichtigung und die Entwicklung von Nachhaltigkeitsrisiken verantwortlich ist, besteht aus dem gesamten Vermögensverwaltungs- und Advisory-Team, dem Risk & Project Manager, dem Leiter Private Banking Investments und dem Leiter Private Banking Investments. Als Gastmitglied ist im Ausschuss außerdem der Koordinator für die Gesellschaftliche Verantwortung des Unternehmens (Corporate Social Responsibility, CSR) vertreten.

Der SRI-Ausschuss kommt einmal im Monat zusammen. Er besitzt Entscheidungsbefugnis über die Verfolgung von Kontroversen, die Sektorrichtlinien und sonstige ESG-Themen mit Bezug zu Investitionen. Die Anpassungen der Modellportfolios an die Abdeckungsgrade und Ratings, die vom Modul MSCI ESG Manager3 bereitgestellt werden, werden ebenfalls im SRI-Ausschuss besprochen.

3. Ausschlusspolitik

3.1. Sektorspezifische Richtlinien

Die Bank richtet ihre sektorspezifischen Richtlinien nach und nach auf die von ihrem Aktionär, der Gruppe Crédit Mutuel Alliance Fédérale, festgelegten Grundsätze aus. Daher stellt die Kontrolle der Anlagetätigkeiten in Sektoren mit beträchtlichen Risiken in den Bereichen Umwelt und Soziales einen Schwerpunkt der sektorspezifischen Richtlinien dar. Betroffen sind insbesondere:

- Unternehmen, die im Bereich umstrittene Waffen tätig sind, darunter Antipersonenminen, Streumunition, Munition mit abgereichertem Uran oder weißer Phosphor sowie chemische und biologische Waffen,

- Unternehmen, die im Bereich Kohlekraftwerke tätig sind und auf der Global Coal Exit List erscheinen, die jährlich von der NGO Urgewald4 aktualisiert wird.

Diese Liste ist nicht vollständig und kann in Zukunft ergänzt werden.

3.2. Einhaltung internationaler Übereinkommen

Die Nichteinhaltung des Globalen Pakts der Vereinten Nationen („UN Global Compact“) stellt einen weiteren Ausschlussgrund dar. Bei dem UN Global Compact handelt es sich um eine Initiative der Vereinten Nationen, mit der Unternehmen weltweit angeregt werden sollen, eine sozial verantwortliche Haltung einzunehmen, indem sie sich verpflichten, mehrere Grundsätze im Zusammenhang mit Menschenrechten, internationalen Arbeitsstandards, Umweltschutz und Korruptionsbekämpfung zu berücksichtigen und zu fördern.

Unternehmen, die an einer oder mehreren Kontroversen aufgrund der Nichteinhaltung des UN Global Compact beteiligt sind, werden aus unserem Anlageuniversum ausgeschlossen5.

4. Analyse von Kontroversen

Alle Anlagekandidaten und Unternehmen im Portfolio werden fortlaufend überwacht, um wesentliche ESG-Ereignisse zu ermitteln, die das Geschäftsmodell des Unternehmens, seinen Ruf und folglich möglicherweise die Anlagethese der Bank beeinträchtigen könnten. Unser Team erhält in diesem Zusammenhang über die Plattform MSCI ESG Manager täglich Warnmeldungen über alle wesentlichen Kontroversen, in die Portfoliounternehmen möglicherweise verwickelt sind.

Der Filter basiert zunächst auf einer Einstufung der Kontroversen durch MSCI nach ihrem Schweregrad (geringfügig, mittelschwer, schwerwiegend und sehr schwerwiegend). Bei externen Fonds werden die Kontroversen vom Fondsmanager in Übereinstimmung mit seiner Anlagepolitik überwacht. Wir kontrollieren die Kontroversen jedoch über die Plattform MSCI ESG Manager und begrenzen das Risiko im Zusammenhang mit sehr schwerwiegenden Kontroversen auf 5 % der gehaltenen Fonds.

Unternehmen mit „sehr schwerwiegenden“ Kontroversen werden innerhalb von drei Monaten nach der Änderung der Einstufung aus dem Anlageuniversum der Bank entfernt. Solange ein Vermögenswert gemäß Einstufung in eine „sehr schwerwiegende“ Kontroverse verwickelt ist, darf er unseren Kunden nicht mehr zur Anlage empfohlen werden.

Im Rahmen der Vermögensverwaltung gehaltene Vermögenswerte

- werden innerhalb einer Frist von maximal drei Monaten verkauft. In bestimmten Ausnahmefällen kann der betreffende Vermögenswert nach einer fundierten Analyse der Bank und mit Bestätigung des SRI-Ausschusses im Portfolio verbleiben;

- im Rahmen einer Beratung wird der Kunde über bestehende Kontroversen informiert, um ihn so gut wie möglich bei der Entscheidungsfindung zu unterstützen.

5. Anlageuniversum

Die Vermögenswerte aus unserem empfohlenen Anlageuniversum werden nach und nach anhand einer Nachhaltigkeitsbewertung klassifiziert, um unser Anlageuniversum6 vollständig abzudecken. Dabei stützen wir uns auf die Analyse unseres externen Datenanbieters MSCI7.

Um die ESG-Risiken eines Unternehmens zu bewerten, ermittelt MSCI die Hauptrisiken des Sektors, dem das Unternehmen angehört. Anschließend bewertet MSCI die Fähigkeit des Unternehmens zur Steuerung der verschiedenen identifizierten ESG-Risiken im Vergleich zu seinen direkten Mitbewerbern. Das Unternehmen mit dem besten Risikomanagement erhält eine besonders gute Bewertung im entsprechenden Sektor („Best-in-Class“-Ansatz). Bei dieser nicht-finanziellen Bewertung wird ein Vergleich innerhalb eines Wirtschaftssektors durchgeführt, um die Unternehmen zu ermitteln, die mit Blick auf die Risiken und Chancen einer nachhaltigen Entwicklung am besten aufgestellt sind.

Dank der Umsetzung von Sektorrichtlinien (siehe Abschnitt 3.1) sowie der Analyse und Überwachung im Hinblick auf Kontroversen kann garantiert werden, dass die Investitionen bestimmte Voraussetzungen erfüllen, um den von der Bank definierten Nachhaltigkeitskriterien zu entsprechen.

5.1. Einzelne Wertpapiere

Die Auswahl einzelner Wertpapiere basiert auf dem fundamentalen Ansatz der Bank, wobei bei der Einschätzung von Risiken und Chancen nicht-finanzielle Daten berücksichtigt werden. Daher steht die Fundamentalanalyse im Zentrum unseres Verwaltungsansatzes. Sie ermöglicht die Identifizierung und Quantifizierung der Höhe des Wettbewerbsvorteils eines Unternehmens sowie die Bewertung seines langfristigen Potenzials.

Die Analyse der Fundamentaldaten der Unternehmen stützt sich auf die historische Rentabilität, die Bilanzstärke, die Kapitalzuweisung oder frühere Entscheidungen der Geschäftsführung. Weitere wichtige Schritte im Analyseprozess sind die Ermittlung des Cashflow-Potenzials und die umfassende Analyse der langfristigen Wachstumstreiber des Unternehmens.

Unser Bewertungsmodell nutzt für alle Titel in unserem Universum ein standardisiertes DDM-Modell (Dividend Discount Model), das regelmäßig durch ein DCF-Modell (Discounted Cash Flows) ergänzt wird. Anhand dieser Modelle können wir den inneren Wert eines Unternehmens ermitteln. Der berechnete innere Wert dient als Referenz, um Anlagen zu überhöhten Preisen zu vermeiden. Darüber hinaus fungiert er als Bezugspunkt für die Kauf- und Verkaufsdisziplin. Dies unterscheidet unseren Ansatz von anderen Ansätzen und ermöglicht es uns, die Risiken in Verbindung mit einer Anlage besser zu erfassen.

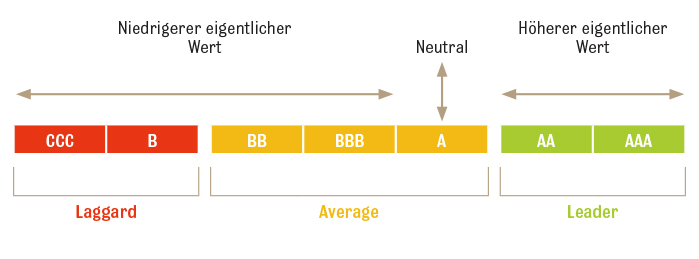

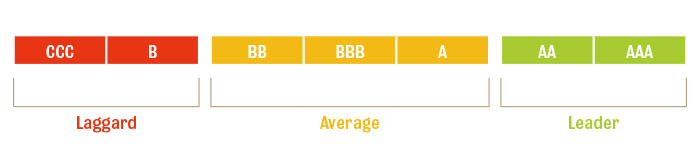

Außerdem berücksichtigen unsere Modelle ESG-bezogene Chancen und Risiken (auf Ebene der Kapitalkosten). Unternehmen, die „Leader“ beim ESG-Profil (siehe Schema weiter unten) sind, wird ein höherer innerer Wert und Unternehmen, die unter ESG-Gesichtspunkten zurückliegen (siehe Schema weiter unten), ein niedrigerer innerer Wert zugewiesen. Die Grundlage für die Einbeziehung von ESG-Daten bilden die ESG-Bewertungen unseres Datenanbieters MSCI ESG Research8 (AAA bis CCC), wobei die Bewertung „A“ als neutrale Bewertung gilt. Die Bewertung von mit „A“ bewerteten Unternehmen wird demnach nicht angepasst.

| MSCI Rating | Anpassung der Kapitalkosten |

|---|---|

| AAA | -0.30% |

| AA | -0.15% |

| A | +0.00% |

| BBB | +0.15% |

| BB | +0.30% |

| B | +0.45% |

| CCC | "+0.60% |

Die Einbeziehung von ESG-Daten im Bewertungsprozess, bei Anlageentscheidungen und damit letztlich in der Allokation der Portfolios steht im vollen Einklang mit diesem fundamentalen Ansatz zur Auswahl von Wertpapieren von Qualitätsunternehmen im Rahmen eines langfristigen unternehmerischen Ansatzes. Durch die Einbindung nicht-finanzieller Daten lässt sich somit ein noch genaueres Bild sämtlicher Chancen und Risiken der Anlagekandidaten zeichnen, was wiederum fundiertere Anlageentscheidungen ermöglicht.

5.2. Externe Investmentfonds

Um die Stabilität des Anlageprozesses und insbesondere des ESG-Ansatzes der Investmentfonds aus unserem Universum zu beurteilen, erfolgt eine gründliche qualitative Analyse. Dabei können verschiedene Ansätze parallel verfolgt werden:

- der Best-in-Class-Ansatz ermittelt die Unternehmen, die in ihrem Sektor oder ihrer Branche über die besten Praktiken in den Bereichen Umwelt, Soziales und Unternehmensführung verfügen;

- der ESG-Integrationsansatz misst finanziellen und nicht-finanziellen Kriterien die gleiche Bedeutung bei;

- der thematische Ansatz konzentriert sich auf ein bestimmtes Ziel, wie etwa die Umwelt, das Wassermanagement oder die Gleichstellung der Geschlechter;

- der Ansatz des Impact Investingzielt darauf ab, positive soziale und/oder ökologische Entwicklungen zu fördern. Impact Investing unterscheidet sich von anderen Ansätzen durch die Absicht und die Messbarkeit der Effekte.

Neben der qualitativen Analyse der Fondsverwaltungsprozesse versucht unser Fondsauswahlteam zu ermitteln, ob die Verwaltungsgesellschaft ein bewusst nachhaltiges Verhalten zeigt. Hierzu haben unsere Analysten einen Fragebogen erstellt, anhand dessen verständlich wird, inwieweit die betreffende Verwaltungsgesellschaft Risiken und Chancen in Verbindung mit Nachhaltigkeitsthemen berücksichtigt. Der Fragebogen bietet eine Orientierung, um zu ermitteln, wie sich die Verwaltungsgesellschaft in Bezug auf nachhaltige Anlagen positioniert, welche Philosophie sie verfolgt und welche konkreten Maßnahmen sie ergriffen hat.

Unser Ansatz beinhaltet überdies eine quantitative Komponente. Diese stützt sich auf eine externe Bewertung der einzelnen Instrumente. Wir verwenden hierzu die Bewertungen von MSCI ESG, die das ESG-Risiko der einzelnen Fonds auf einer Skala von 1 bis 10 einstufen9.

6. Einbeziehung wesentlicher nachteiliger Auswirkungen

6.1. Berücksichtigungsmethode

Die SFDR verlangt von der Bank, die wichtigsten nachteiligen Auswirkungen ihrer Investitionen für die Produkte offenzulegen, für die die Verordnung gilt.

Die folgenden 18 Indikatoren für die wichtigsten nachteiligen Auswirkungen wurden von aufsichtsrechtlicher Seite festgelegt und sind systematisch zu berücksichtigen:

- Treibhausgasemissionen

- Kohlenstoff-Fußabdruck

- Treibhausgasintensität der investierten Unternehmen

- Engagement in Unternehmen, die im Bereich der fossilen Brennstoffe tätig sind

- Anteil des Energieverbrauchs und der Energieerzeugung aus nicht erneuerbaren Energiequellen

- Intensität des Energieverbrauchs nach klimaintensiven Sektoren

- Tätigkeiten, die sich nachteilig auf Gebiete mit schutzbedürftiger Biodiversität auswirken

- Emissionen in Wasser

- Anteil gefährlicher und radioaktiver Abfälle

- Verstöße gegen die UNGC-Grundsätze und gegen die Leitsätze der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) für multinationale Unternehmen

- Fehlende Prozesse und Compliance-Mechanismen zur Überwachung der Einhaltung der UNGC-Grundsätze und der OECD-Leitsätze für multinationale Unternehmen

- Unbereinigtes geschlechtsspezifisches Verdienstgefälle

- Geschlechtervielfalt in den Leitungs- und Kontrollorganen

- Engagement in umstrittenen Waffen (Antipersonenminen, Streumunition, chemische und biologische Waffen)

- Treibhausgasemissionsintensität (für Staaten)

- Länder, in die investiert wird, die gegen soziale Bestimmungen verstoßen

- Engagement in fossilen Brennstoffen durch die Investition in Immobilien

- Engagement in Immobilien mit schlechter Energieeffizienz

Für jede Anlageklasse und jeden der o. g. Indikatoren wird anhand eines von der Bank bestimmten Schwellenwerts festgelegt, ob ein Vermögenswert mit den Zielen der Bank in Bezug auf die wichtigsten nachteiligen Auswirkungen übereinstimmt oder nicht. Dieser Schwellenwert kann entweder fest (z. B. gemäß den Empfehlungen der Europäischen Union) oder variabel sein, je nach dem geografischen Durchschnitt der Indikatoren vergleichbarer Vermögenswerte.

Wir haben diese Indikatoren in vier Kategorien eingeteilt, die die folgenden Themen abdecken:

- Klima und Umwelt (z. B. Treibhausgasemissionen, Engagement in Unternehmen, die im Bereich der fossilen Brennstoffe tätig sind usw.);

- Abfallerzeugung und hoher Wasserverbrauch (z. B. Anteil gefährlicher und radioaktiver Abfälle usw.);

- die Grundsätze des Global Compact der Vereinten Nationen (z. B. Verstöße gegen die Global Compact Grundsätze oder gegen die OECD-Leitsätze für multinationale Unternehmen, usw.);

- soziale Bereiche und Arbeitnehmerrechte (z. B. Geschlechtervielfalt in den Leitungs- und Kontrollorganen).

Für jede dieser Kategorien muss eine Mindestzahl von Indikatoren die festgelegten Schwellenwerte einhalten, damit die Investition unsere Ziele zur Begrenzung der nachteiligen Auswirkungen auf diese Themenbereiche erfüllt. Auf diese Weise stellen wir sicher, dass wir die nachteiligen Auswirkungen unserer Anlageentscheidungen begrenzen und unseren Kunden gleichzeitig Anlagen empfehlen, die auf ihre Nachhaltigkeitspräferenzen abgestimmt sind.

Im Rahmen unserer Vermögensverwaltung berücksichtigen wir für Produkte, die ESG-Merkmale bewerben (Artikel 8 der SFDR) oder ein nachhaltiges Investitionsziel haben (Artikel 9 der SFDR) die wichtigsten nachteiligen Auswirkungen.

Somit wird für jedes Mandat ein Mindestanteil an Investitionen bestimmt, die in diese Kategorien fallen. Dieser Ansatz soll gewährleisten, dass die gehaltenen Positionen besser abschneiden als vergleichbare Vermögenswerte und das Portfolio insgesamt somit begrenzte nachteilige Auswirkungen auf die ESG-Faktoren hat.

6.2. Due Diligence

Die Bank hat ein Kontrollsystem eingerichtet, um sicherzustellen, dass die zur Abbildung der wichtigsten nachteiligen Auswirkungen verwendeten Daten von guter Qualität sind. Somit werden die im Rahmen von Investitionsentscheidungen verwendeten Daten einer strengen Sorgfaltsprüfung unterzogen.

Dieses Kontrollsystem besteht aus einer Analyse des Abdeckungsgrades dieser Daten und der Festlegung von Mindestabdeckungswerten, ab denen die wichtigsten nachteiligen Auswirkungen bei den Investitionsentscheidungen der Bank berücksichtigt werden können. Unserer Meinung nach garantiert ein Vermögenswert, der Indikatoren für einen geringen Teil seiner Investitionen meldet, keine ausreichende Datenqualität, um die Investitionsentscheidungen im Rahmen des Produkts zu beeinflussen.

7. Nachhaltige Investition

Gemäß der SFDR muss ein Vermögenswert, der als „nachhaltige Investition“ betrachtet wird, eine Kombination von drei Kriterien einhalten:

- Beitrag zur Erreichung eines

- Umweltziels, das z. B. anhand von Schlüsselindikatoren für Ressourceneffizienz bei der Nutzung von Energie, erneuerbarer Energie, Rohstoffen, Wasser und Boden, für die Abfallerzeugung, und Treibhausgasemissionen oder für die Auswirkungen auf die biologische Vielfalt und die Kreislaufwirtschaft gemessen wird, oder eines

- sozialen Ziels, insbesondere eine Investition, die zur Bekämpfung von Ungleichheiten beiträgt oder den sozialen Zusammenhalt, die soziale Integration und die Arbeitsbeziehungen fördert, oder eine Investition in Humankapital oder zugunsten wirtschaftlich oder sozial benachteiligter Bevölkerungsgruppen.

- Er darf für keines dieser Ziele erhebliche Beeinträchtigungen mit sich bringen (Do Not Significantly Harm, „DNSH“) und

- Es müssen Verfahrensweisen einer guten Unternehmensführung angewendet werden, insbesondere im Hinblick auf solide Managementstrukturen, Beziehungen zu den Arbeitnehmern, die Vergütung von Mitarbeitern und die Einhaltung der Steuervorschriften.

Um diese Kriterien gemeinsam zu berücksichtigen, führt die Bank für jeden Vermögenswert einen quantitativen Test durch. Für manche dieser Investitionen kann zur Bestätigung bestimmter Ergebnisse ergänzend ein qualitativer und manueller Ansatz verfolgt werden.

Um festzustellen, ob ein Vermögenswert als „nachhaltige Investition“ betrachtet werden kann, wurde die folgende Methode entwickelt:

Damit ein Vermögenswert als „nachhaltig“ eingestuft werden kann, muss aus Sicht der Bank, der Anteil seiner Einkünfte, der zu einem dieser vier Themen beigetragen hat, mindestens 20 % betragen.

- Der positive Beitrag zu einem Umwelt- und/oder sozialen Ziel wird anhand des von der Plattform MSCI ESG Manager bereitgestellten Prozentsatzes der Einnahmen aus Aktivitäten gemessen, die auf die Ziele für nachhaltige Entwicklung (SDGs) der Vereinten Nationen ausgerichtet sind, unterteilt in vier Hauptthemen:

- Die Einführung eines Tests für das DNSH-Kriterium bedeutet, dass zusätzliche Datenpunkte („schwerwiegende“ und „sehr schwerwiegende“ Kontroversen, Tätigkeiten in bestimmten Sektoren wie umstrittenen Waffen, Tabak und Kohle) berücksichtigt werden. Ein Titel ohne ausreichende Datenabdeckung (beispielsweise bei Investmentfonds, deren zugrunde liegende Vermögenswerte nicht von MSCI bewertet wurden) kann nicht als „nachhaltige Investition“ eingestuft werden.

- Die Nutzung der MSCI-Daten in Verbindung mit der Einführung von „Verfahrensweisen einer guten Unternehmensführung“ führt insbesondere zum Ausschluss von Vermögenswerten mit einem von MSCI erteilten ESG-Rating von CCC und B. Die ESG-Bewertungen von MSCI sollen messen, inwiefern Unternehmen in der Lage sind, mit den ESG-Risiken und -Chancen umzugehen, die mit ihren Aktivitäten und ihrem Geschäftsbetrieb verbunden sind. Sie bieten einen Gesamtüberblick über die Fähigkeit der Unternehmen, Ressourcen, darunter auch das Humankapital, nachhaltig zu verwalten, die betriebliche Integrität dank solider Managementpraktiken sicherzustellen und geltende Normen, einschließlich der Steuergesetze, einzuhalten. Ein von MSCI verliehenes ESG-Rating von mindestens BB oder besser zeigt in der Regel, dass ein Unternehmen in der Lage ist, seine Ressourcen zu verwalten, die wichtigsten Risiken zu begrenzen, Chancen zu ergreifen und grundlegende Erwartungen an die Unternehmensführung zu erfüllen. Durch die Verwendung der ESG-Bewertungen von MSCI als grundlegenden Maßstab für eine „gute Unternehmensführung“ sind die vier Aspekte der Verfahrensweisen einer guten Unternehmensführung abgedeckt.

Die Definition einer nachhaltigen Anlage kann je nach Akteur und je nach Art seiner Aktivitäten, seiner methodischen Entscheidungen oder der Datenquellen unterschiedlich ausfallen. Mit der Ausrichtung auf die SDGs hat die Bank einen bewusst vorsichtigen Ansatz gewählt, der niedrige Prozentsätze von nachhaltigen Instrumenten in einem Portfolio zur Folge haben kann. Diese Anteile an nachhaltigen Anlagen mögen zwar zurückhaltend erscheinen, zeugen aber von einem umsichtigen methodischen Ansatz, der noch weiterentwickelt werden kann.

8. EU-Taxonomie

Gemäß der Taxonomie-Verordnung der EU für ein nachhaltiges Finanzwesen müssen unsere Produkte, die ESG-Merkmale bewerben (Artikel 8 der SFDR), gemäß Artikel 3 der Taxonomie-Verordnung ab dem 1. Januar 2023 zusätzliche Informationen über die Merkmale sowie über den Umfang ihrer Investitionen in ökologisch nachhaltige Wirtschaftstätigkeiten bereitstellen.

Die Ausrichtung der Investitionen unserer Produkte an der Taxonomie wird nach der Methode von MSCI berechnet, mit der Unternehmen ermittelt werden, die Einkünfte aus zulässigen und potenziell an der EU-Taxonomie ausgerichteten Geschäftstätigkeiten erzielen. Für die betroffenen Unternehmen liefert MSCI die geschätzten Prozentsätze der Einkünfte aus ökologisch nachhaltigen Wirtschaftstätigkeiten. Obwohl die Bank der Ausrichtung ihrer Produkte auf die Taxonomie besondere Aufmerksamkeit widmet, ist es angesichts der sehr geringen Menge an an der Taxonomie ausgerichteten Investitionen, die zurzeit auf dem Markt verfügbar sind, gerechtfertigt, dass die Bank diesen Punkt nicht als ausschlaggebend für den Prozess der Bewertung von Investitionsmöglichkeiten betrachtet.

9. Unsere Verwaltungskonzepte

9.1. Vermögensverwaltung mit BL-Fonds

Unsere Verwaltungsphilosophie beruht auf 5 Grundsätzen:

- Wir verfolgen einen langfristigen Ansatz, der auf den Erhalt und das Wachstum der Vermögenswerte über einen langen Zeitraum abzielt;

- Die Anlagestrategie wird von unseren unabhängigen Experten in Luxemburg entwickelt;

- Wir wählen ausschließlich Qualitätsunternehmen aus (Unternehmen, die unter anderem über einen deutlichen Wettbewerbsvorteil, eine hohe Rentabilität und hohe Cash-Flow-Überschüsse verfügen);

- Wir richten besondere Aufmerksamkeit auf die Bewertungsniveaus.

Die Portfolios beruhen auf einer langfristig ausgerichteten strategischen Asset Allokation. Diese bildet den Rahmen für die Investments und kombiniert die wichtigsten Anlageklassen aus verschiedenen Regionen und Branchen. Die geringe Korrelation dieser Anlageklassen ermöglicht eine angemessene Diversifizierung des Portfolios und eine Kontrolle des Risikos.

Bei der Vermögensverwaltung in BL-Fonds erfolgt die Anlage hauptsächlich in Fonds, die von BLI verwaltet werden und die als Produkte nach Artikel 8 der SFDR eingestuft sind. Das bedeutet, dass damit unter anderem ökologische oder soziale Merkmale oder eine Kombination aus diesen Merkmalen beworben werden, vorausgesetzt, die Unternehmen, in die investiert wird, Verfahrensweisen einer guten Unternehmensführung anwenden.

9.1.1. Auswahl der Unternehmen bei Aktienfonds

Wir bevorzugen einen konsequent unternehmerischen Ansatz, um Unternehmen zu finden, die langfristig hohe Renditen erwirtschaften können. Dieser langfristige Ansatz beleuchtet die verschiedenen Eigenschaften eines Unternehmens, um vor einer Investition die damit verbundenen Risiken zu verstehen, und stellt daher eine hervorragende Ergänzung unseres ESG-Ansatzes dar.

Das Anlageuniversum besteht aus Unternehmen mit transparenter Tätigkeit und einem nachvollziehbaren Geschäftsmodell.

Bei Aktienfonds stützt sich die ESG-Anlagepolitik der Bank und von BLI – Banque de Luxembourg Investments auf verschiedene, voneinander abhängige Säulen: Neben den Sektorrichtlinien und der Analyse des Anlageuniversums, die vorstehend erläutert wurden, hat BLI auch eine Politik der aktiven Aktionärsbeteiligung eingeführt.

BLI unterstützt im Rahmen seiner ESG-Anlagepolitik und seiner Abstimmungspolitik die nachhaltige Abstimmungspolitik („sustainable voting policy“) von Institutional Shareholder Services Inc. (ISS). Mit dieser Nachhaltigkeitspolitik sollen Aktionärsbeschlüsse unterstützt werden, die auf Standards beruhen, die den Wert für Aktionäre und sonstige Parteien langfristig steigern und gleichzeitig die Interessen des Unternehmens mit den Interessen der Gesellschaft insgesamt in Einklang bringen.

BLI engagiert sich zudem aktiv, um die Transparenz von Informationen in Bezug auf ESG-Aspekte der Unternehmen zu verbessern und das Verhalten der Unternehmen zu beeinflussen, um diese zu Änderungen zu bewegen, oder ihre Praktiken an international anerkannte Standards anzugleichen.

9.1.1.1. Analyse von Kontroversen

Alle Anlagekandidaten und Unternehmen im Portfolio werden fortlaufend überwacht, um wesentliche ESG-Ereignisse zu ermitteln, die das Geschäftsmodell des Unternehmens, seinen Ruf und folglich möglicherweise die Anlagethese von BLI beeinträchtigen könnten. Der SRI-Ausschuss von BLI erhält in diesem Zusammenhang über MSCI ESG Manager täglich Warnmeldungen über alle wesentlichen Kontroversen, die die Portfoliounternehmen betreffen.

Der Filter basiert zunächst auf einer Einstufung der Kontroversen durch MSCI nach ihrem Schweregrad (geringfügig, mittelschwer, schwerwiegend und sehr schwerwiegend). Unternehmen mit „sehr schwerwiegenden“ Kontroversen müssen innerhalb von drei Monaten nach der Änderung der Einstufung aus dem Anlageuniversum von BLI entfernt werden10.

Unternehmen mit „schwerwiegenden“ Kontroversen werden anhand von verschiedenen Informationsquellen – internes Research, externe Research-Anbieter, Medien, Veröffentlichungen des Unternehmens (insbesondere CSR-Bericht) usw. – umfassend analysiert.

Auf der Grundlage dieser internen Analyse durch den SRI-Ausschuss wird eine Stellungnahme zur Erheblichkeit der Kontroverse für das langfristige Geschäftsmodell des Unternehmens und die Anlagethese von BLI formuliert. Diese Analyse dient auch als Ausgangspunkt für die Bestimmung von Möglichkeiten zur Mitwirkung, um unsere Tätigkeiten auf Gelegenheiten mit großem Veränderungspotenzial zu konzentrieren.

Neue Kontroversen werden analysiert, sobald sie auftreten. Die Analysen werden in jedem Fall zweimal jährlich überprüft, um alle relevanten neuen Informationen in die Bewertung einzubeziehen.

Die Aktienfondsmanager von BLI erhalten regelmäßig aktuelle Informationen über die Einschätzung der Kontroversen, die die Unternehmen ihres Anlageuniversums betreffen. Diese Informationen kommen bei der Vorbereitung von Abstimmungen zum Einsatz und gewährleisten überdies, dass diese nicht-finanziellen Daten im Entscheidungsprozess berücksichtigt werden.

9.1.2. Auswahl der Emittenten bei Anleihenfonds

Im festverzinslichen Teil des Portfolios investieren wir schwerpunktmäßig in hochwertige Emittenten. Für den Portfolioaufbau sind insbesondere folgende Aspekte maßgeblich:

- die Bewertung des makroökonomischen Umfelds;

- die Qualität der Fundamentaldaten der Staaten (Kreditwürdigkeit);

- die Sensitivität des Portfolios gegenüber Zinsschwankungen.

BLI nutzt bei seinen Anleihenportfolios zwei Hauptansätze, die je nach Fonds entweder kombiniert oder einzeln angewandt werden:

- ESG-Optimierung: Berücksichtigung von ESG-Faktoren und nicht-finanziellen Aspekten im Analyse- und Auswahlprozess der einzelnen Emittenten. Es wird in jedem Segment (Staats- und Unternehmensanleihen) eine durchschnittliche ESG-Bewertung angestrebt, die über der Bewertung des für dieses Universum repräsentativen Index liegt;

- Impact Investing: Anlagen, die über die finanzielle Rendite hinaus positive soziale und/oder ökologische Entwicklungen fördern sollen. Hierfür stehen mehrere Arten von Instrumenten mit verschiedenen Merkmalen zur Verfügung:

→ Liquide Strategien: Vornehmlich grüne Anleihen;

→ Alternative Strategien: Mikrofinanz, Projektfinanzierung, Wohnungsbau usw.

9.1.2.1. Auswahl von Staatsanleihen

Das Managementteam der BLI-Anleihenfonds bewertet das ESG-Profil verschiedener staatlicher Emittenten auf Basis öffentlich zugänglicher Daten und nimmt eine grundlegende ESG-Bewertung auf einer Skala von 0 bis 10 vor. Diese öffentlich zugänglichen Daten stammen von Organisationen wie zum Beispiel der Welternährungsorganisation, der Internationalen Arbeitsorganisation, dem Globalen Gesundheitsobservatorium usw.

Da diese Daten selten aktualisiert werden und somit zwei bis zehn Jahre alt sein können, hat BLI eine eigene Methode entwickelt, mit der eine dynamische Bewertung erstellt wird, die die in den analysierten Ländern umgesetzten ESG-Maßnahmen berücksichtigt. Diese Methode verwendet Technologien der künstlichen Intelligenz und der Sprachverarbeitung, um den Informationsfluss (Nachrichten, Artikel usw.) zu filtern.

Für jedes Land werden die ESG-Faktoren einzeln bewertet und kombiniert, um eine ESG-Bewertung der Gesamtdynamik (von -2 bis +2) zu erhalten. Diese Dynamikbewertung ermöglicht eine Anpassung der fundamentalen ESG-Bewertung nach oben oder nach unten.

Das Managementteam für Anleihen bewertet darüber hinaus die Auswirkungen der Portfolios auf die SDGs der Vereinten Nationen.

9.1.2.2. Auswahl von Unternehmensanleihen

Die ESG-Analyse der Emittenten von Unternehmensanleihen beruht, wie in der Aktienkomponente, auf den ESG-Bewertungen von MSCI. Die Kreditanalyse achtet zudem besonders auf sehr schwerwiegende Kontroversen (Einstufung „rot“ durch MSCI), die die analysierten Emittenten belasten könnten, und darauf, dass die Unternehmen die Grundsätze des Global Compact der Vereinten Nationen einhalten.

Bei der Kreditanalyse werden Bewertungen auf der Grundlage von Finanzdaten und ESG-Bewertungen gegenübergestellt, um hochwertige Emittenten zu ermitteln. Bei ähnlichen Fundamentaldaten und Renditen bevorzugt das Managementteam Emittenten mit einer höheren ESG-Bewertung.

9.1.2.3. Impact Investing

Was grüne Anleihen anbelangt, werden zunächst Emissionen mit einem Rating unter BB+ und einem Volumen von unter 300 Mio. US-Dollar ausgeschlossen. In einem zweiten Schritt werden die Fundamentaldaten im Hinblick auf finanzielle Aspekte und Nachhaltigkeit analysiert. So soll sichergestellt werden, dass die Emissionen tatsächlich ökologische und/oder soziale Projekte unterstützen.

Bei Investitionen im Bereich Mikrofinanz greift BLI auf spezialisierte externe Dienstleister zurück, die unter Berücksichtigung der wichtigsten Anlagekriterien (Mindestemissionsbetrag, Bewertung, Projektart, Region usw.) zulässige Emissionen vorschlagen und die gewählten Anlagen fortlaufend überwachen.

9.1.3. ESG-Ansatz auf Portfolioebene

Zusätzlich zum ESG-Ansatz innerhalb der einzelnen Fonds (Dachfonds ausgenommen), die das verwaltete Portfolio bilden, wird ein quantitativer Ansatz auf Portfolioebene angewendet. Hierzu nutzen wir die Bewertungen von MSCI ESG Manager (zwischen 0 und 10).

Wir streben eine Abdeckung von 75 % der Vermögenswerte (ohne Barmittel und Gold) durch MSCI ESG Manager an. Damit gewährleisten wir ein repräsentatives Portfolio, bei dem mindestens 50 % der Vermögenswerte von der Bank als „verantwortungsvoll“ definiert sind, d. h. ein Rating von mindestens BBB auf der Bewertungsskala von MSCI ESG Manager aufweisen. Dieser Anteil (50 %) gilt nach Ausschluss der nicht berücksichtigten Vermögenswerte (Barmittel und Gold).

Außerdem soll kurzfristig ein Mindestanteil von 5 % an nachhaltigen Vermögenswerten erreicht werden, wobei diese Auflage für Portfolioanlagen gilt, die eine ausreichende Datenabdeckung aufweisen.

Es wird eine durchschnittliche Bewertung des Portfolios von mindestens A angestrebt, was eine durchschnittliche respektive überdurchschnittliche ESG-Positionierung verdeutlicht. Diese durchschnittliche Bewertung spiegelt die gewichtete Summe der ESG-Scores von MSCI für die einzelnen Investitionen wider, die anschließend in ein Rating zwischen AAA und B gemäß der Skala von MSCI ESG Manager umgewandelt wird.

In Verzug: Ein Unternehmen, das aufgrund seiner hohen Exposition und seiner Unfähigkeit im Umgang mit wichtigen ESG-Risiken hinter seinem Sektor zurückliegt.

Im Durchschnitt: Ein Unternehmen, das im Umgang mit den wichtigsten ESG-Risiken und -Chancen gegenüber seiner Vergleichsgruppe eine gemischte bzw. gewöhnliche Erfolgsbilanz aufweist.

Leader: Ein Unternehmen, das im Hinblick auf den Umgang mit den wichtigsten ESG-Risiken und -Chancen in seinem Sektor eine führende Position hat.

9.2. Vermögensverwaltung mit externen Fonds

Bei dieser Art von Verwaltung verfolgt das Mandat einen in erster Linie opportunistischen Ansatz. Es bietet Zugang zu einer breiten Palette an externen Fonds und Fondsmanagern, deren Verwaltungsstile unseren Anlageansatz sinnvoll ergänzen. Die Auswahl der Anlageinstrumente wird in Abschnitt 5.2. des vorliegenden Dokuments erläutert.

Dieser Mandatstyp gilt als Produkt nach Artikel 8 der SFDR. Das bedeutet, dass damit neben anderen auch ökologische oder soziale Merkmale oder eine Kombination aus diesen Merkmalen beworben werden – sofern die Unternehmen, in die investiert wird, Verfahrensweisen einer guten Unternehmensführung anwenden.

Auf Portfolioebene wird ebenfalls ein quantitativer Ansatz angewendet. Hierzu nutzen wir die Bewertungen von MSCI ESG Manager (zwischen 0 und 10).

Wir streben eine Datenabdeckung von mindestens 75 % der Vermögenswerte (ohne Barmittel und Gold) durch MSCI ESG Manager an. Damit gewährleisten wir ein repräsentatives Portfolio, bei dem mindestens 50 % der Vermögenswerte von der Bank als „verantwortungsvoll“ definiert sind, d. h. ein Rating von mindestens BBB auf der Bewertungsskala von MSCI ESG Manager aufweisen. Dieser Anteil (50 %) gilt nach Ausschluss der nicht berücksichtigten Vermögenswerte (Barmittel und Gold).

Außerdem soll kurzfristig ein Mindestanteil von 5 % an nachhaltigen Vermögenswerten erreicht werden, wobei diese Auflage für Portfolioanlagen gilt, die eine ausreichende Datenabdeckung aufweisen.

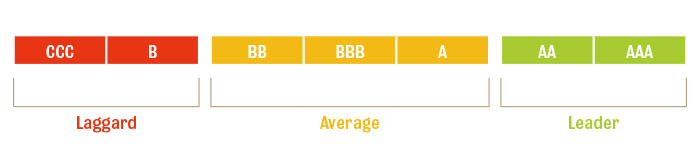

Es wird eine durchschnittliche Bewertung des Portfolios von mindestens A angestrebt, was unsere überdurchschnittliche Positionierung in ESG-Fragen verdeutlicht. Diese durchschnittliche Bewertung spiegelt die gewichtete Summe der ESG-Scores von MSCI für die einzelnen Fonds wider, die anschließend in ein Rating zwischen AAA und CCC gemäß der Skala von MSCI ESG Manager umgewandelt wird.

In Verzug: Ein Unternehmen, das aufgrund seiner hohen Exposition und seiner Unfähigkeit im Umgang mit wichtigen ESG-Risiken hinter seinem Sektor zurückliegt.

Im Durchschnitt: Ein Unternehmen, das im Umgang mit den wichtigsten ESG-Risiken und -Chancen gegenüber seiner Vergleichsgruppe eine gemischte bzw. gewöhnliche Erfolgsbilanz aufweist.

Leader: Ein Unternehmen, das im Hinblick auf den Umgang mit den wichtigsten ESG-Risiken und -Chancen in seinem Sektor eine führende Position hat.

9.3. Vermögensverwaltung mit SRI-Fonds

9.3.1. Auswahl der Anlageinstrumente

Bei der Vermögensverwaltung mit SRI -Fonds („Socially Responible Investment“) investieren wir in Tracker und Fonds, die ESG-Anlagestrategien einbinden. Die Auswahl der Anlageinstrumente wird in Abschnitt 4.2. des vorliegenden Dokuments erläutert.

Dieser Mandatstyp ist als Produkt nach Artikel 8 der SFDR (Verordnung (EU) 2019/2088) eingestuft. Das bedeutet, dass damit neben anderen auch ökologische oder soziale Merkmale oder eine Kombination aus diesen Merkmalen beworben werden – sofern die Unternehmen, in die investiert wird, Verfahrensweisen einer guten Unternehmensführung anwenden.

9.3.2. ESG-Ansatz auf Portfolioebene

Zusätzlich zum ESG-Ansatz innerhalb der einzelnen Fonds, die das verwaltete Portfolio bilden, wird ein quantitativer Ansatz auf Portfolioebene angewendet. Hierzu nutzen wir die Bewertungen von MSCI ESG Manager (zwischen 0 und 10).

Wir streben eine Datenabdeckung von mindestens 90 % der Vermögenswerte (ohne Barmittel und Gold) durch MSCI ESG Manager an. Damit gewährleisten wir ein repräsentatives Portfolios, bei dem mindestens 75 % der Vermögenswerte von der Bank als „verantwortungsvoll“ definiert sind, d. h. ein Rating von mindestens BBB auf der Bewertungsskala von MSCI ESG Manager aufweisen; dieser Anteil (75 %) gilt nach Ausschluss der nicht berücksichtigten Vermögenswerte (Barmittel und Gold).

Darüber hinaus dürfen Vermögenswerte mit einem Score von CCC im Rahmen des Mandats nicht gehalten werden.

Außerdem soll ein Mindestanteil von 20 % an nachhaltigen Investitionen erreicht werden, wobei diese Auflage für Portfolioanlagen gilt, die eine ausreichende Datenabdeckung aufweisen.

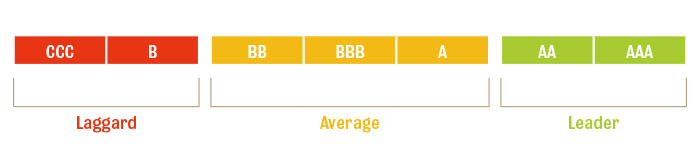

Ferner wird eine durchschnittliche Bewertung des Portfolios von mindestens AA angestrebt, was eine überdurchschnittliche Positionierung in ESG-Fragen verdeutlicht. Diese durchschnittliche Bewertung spiegelt die gewichtete Summe der ESG-Scores von MSCI für die einzelnen Fonds wider, die anschließend in ein Rating zwischen AAA und CCC gemäß der Skala von MSCI ESG Manager umgewandelt wird.

In Verzug: Ein Unternehmen, das aufgrund seiner hohen Exposition und seiner Unfähigkeit im Umgang mit wichtigen ESG-Risiken hinter seinem Sektor zurückliegt.

Im Durchschnitt: Ein Unternehmen, das im Umgang mit den wichtigsten ESG-Risiken und -Chancen gegenüber seiner Vergleichsgruppe eine gemischte bzw. gewöhnliche Erfolgsbilanz aufweist.

Leader: Ein Unternehmen, das im Hinblick auf den Umgang mit den wichtigsten ESG-Risiken und -Chancen in seinem Sektor eine führende Position hat.

9.4. Vermögensverwaltung mit Direktanlagen

Die Vermögensverwaltung mit Direktanlagen beruht auf zwei Grundprinzipien:

- Wir bevorzugen einen konsequent unternehmerischen Ansatz, um Unternehmen zu finden, die langfristig hohe Renditen erwirtschaften können. Dieser langfristige Ansatz beleuchtet die verschiedenen Eigenschaften eines Unternehmens, um vor einer Investition die damit verbundenen Risiken zu verstehen, und stellt daher eine hervorragende Ergänzung eines ESG-Ansatzes dar.

- Das Anlageuniversum besteht aus Unternehmen mit transparenter Tätigkeit und einem nachvollziehbaren Geschäftsmodell. Da über die künftige Rendite einer Anlage vor allem der Einstiegspreis entscheidet, achten wir bei der Auswahl der Aktien ebenfalls auf ihr Bewertungsniveau.

- Diversifizierung (nach Anlageklassen, Sektoren und Regionen): Beim Aufbau des Portfolios werden nicht miteinander korrelierte Anlageklassen kombiniert, damit das Gesamtrisiko des Portfolios geringer ist als die Summe der Risiken der einzelnen Vermögenswerte (oder Instrumente), aus denen es sich zusammensetzt. Dies führt zu einer Minimierung des Risikos pro Renditeeinheit bzw. zu einer Maximierung der Rendite pro Risikoeinheit. Darüber hinaus legen wir besonderes Augenmerk auf das relative Bewertungsniveau der verschiedenen Anlageklassen.

- Auswahl hochwertiger Wertpapiere:

Dieser Mandatstyp ist als Produkt nach Artikel 8 der SFDR eingestuft. Das bedeutet, dass damit neben anderen auch ökologische oder soziale Merkmale oder eine Kombination aus diesen Merkmalen beworben werden, sofern die Unternehmen, in die investiert wird, Verfahrensweisen einer guten Unternehmensführung anwenden.

9.4.1. Aktien

In der Aktienkomponente stützt sich die ESG-Anlagepolitik auf verschiedene, voneinander abhängige Säulen. Neben den Sektorrichtlinien und der Verfolgung von Kontroversen berücksichtigt die Fundamentalanalyse die ESG-bezogenen Chancen und Risiken im Bewertungsmodell bei der Höhe des Abschlags: bei Unternehmen mit einem „Leader“ ESG-Profil (siehe Schema in Abschnitt 5.1) wird ein höherer innerer Wert zugewiesen, während bei „in Verzug“ liegenden Unternehmen (siehe Schema in Abschnitt 5.1), ein niedrigerer innerer Wert zugewiesen wird. Die Grundlage für die Einbeziehung von ESG-Daten bilden die ESG-Bewertungen unserer Datenanbieters MSCI ESG Research (AAA bis CCC), wobei die Bewertung „A“ als neutrale Bewertung gilt. Die Bewertung von mit „A“ bewerteten Unternehmen wird demnach nicht angepasst.

Die Einbeziehung von ESG-Daten im Bewertungsprozess, bei Anlageentscheidungen und damit letztlich in der Allokation der Portfolios steht im Einklang mit diesem fundamentalen Ansatz zur Auswahl von Titeln von Qualitätsunternehmen. Durch die Einbindung nicht-finanzieller Daten lässt sich somit ein genaues Bild sämtlicher Chancen und Risiken der Anlagekandidaten zeichnen, was wiederum Anlageentscheidungen ermöglicht, die auf die Nachhaltigkeitsziele der Bank abgestimmt sind.

9.4.2. Anleihen

Die ESG-Faktoren werden auch im Analyse- und Auswahlprozess der einzelnen Emittenten berücksichtigt. Die ESG-Analyse der Emittenten von Unternehmensanleihen beruht, wie in der Aktienkomponente, auf den ESG-Bewertungen von MSCI.

Bei der Kreditanalyse werden Bewertungen auf der Grundlage von Finanzdaten und ESG-Bewertungen gegenübergestellt, um hochwertige Emittenten zu ermitteln. Bei ähnlichen Fundamentaldaten und Renditen bevorzugt das Managementteam Emittenten mit einer höheren ESG-Bewertung.

9.4.3. ESG-Ansatz auf Portfolioebene

Zusätzlich zum ESG-Ansatz in Bezug auf die einzelnen Instrumente/Vermögenswerte, die das verwaltete Portfolio bilden, wird ein quantitativer Ansatz auf Portfolioebene angewendet. Hierzu nutzen wir die Bewertungen von MSCI ESG Manager (zwischen 0 und 10).

Wir streben eine Abdeckung von mindestens 75 % der Vermögenswerte (ohne Barmittel und Gold) durch Daten von MSCI ESG Manager an, um eine gute Repräsentativität des Portfolios zu gewährleisten.

Darüber hinaus streben wir einen Mindestanteil von 50 % an „verantwortungsvollen“ Vermögenswerten an, d. h. solchen, die ein Rating von mindestens BBB auf der Bewertungsskala von MSCI ESG Manager aufweisen; dieser Anteil (50 %) gilt nach Ausschluss der nicht berücksichtigten Vermögenswerte (Barmittel und Gold).

Außerdem soll kurzfristig ein Mindestanteil von 5 % an nachhaltigen Vermögenswerten erreicht werden, wobei diese Auflage für Portfolioanlagen gilt, die eine ausreichende Datenabdeckung aufweisen.

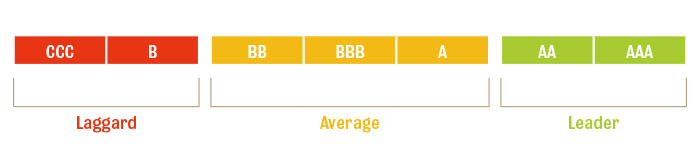

Es wird eine durchschnittliche Bewertung des Portfolios von mindestens A angestrebt, was eine durchschnittliche respektive überdurchschnittliche ESG-Positionierung verdeutlicht. Diese durchschnittliche Bewertung spiegelt die gewichtete Summe der ESG-Scores von MSCI für die einzelnen Vermögenswerte wider, die anschließend in ein Rating zwischen AAA und CCC gemäß der Skala von MSCI ESG Manager umgewandelt wird.

In Verzug: Ein Unternehmen, das aufgrund seiner hohen Exposition und seiner Unfähigkeit im Umgang mit wichtigen ESG-Risiken hinter seinem Sektor zurückliegt.

Im Durchschnitt: Ein Unternehmen, das im Umgang mit den wichtigsten ESG-Risiken und -Chancen gegenüber seiner Vergleichsgruppe eine gemischte bzw. gewöhnliche Erfolgsbilanz aufweist.

Leader: Ein Unternehmen, das im Hinblick auf den Umgang mit den wichtigsten ESG-Risiken und -Chancen in seinem Sektor eine führende Position hat.

9.5. Vermögensverwaltung mit dem BL-Global Fonds

Über die oben beschriebenen Richtlinien für die Vermögensverwaltung mit BL-Fonds hinaus wird bei Investitionen in Goldtitel ein „Best-in-Class“-Ansatz bevorzugt. Auf diese Weise stellen wir ein gewisses Maß an ESG-Performance sicher. Dies ist mit einem positiven und progressiven Ansatz in Nachhaltigkeitsfragen seitens der in Betracht gezogenen Unternehmen verbunden und erfordert die Einhaltung bestimmter Standards in diesem Bereich. In der Praxis bedeutet das, dass ein Unternehmen für die Aufnahme in unser Portfolio mindestens zwei Kriterien erfüllen muss:

- Einhaltung des UN Global Compact: Unternehmen müssen sich einer Kontrolle der Konformität mit dem UN Global Compact unterziehen, die von MSCI durchgeführt wird. BLI führt einen Dialog mit Unternehmen, die auf der Beobachtungsliste stehen, und das Ergebnis dieses Dialogs muss veröffentlicht werden und zufriedenstellend sein.

- Nur Unternehmen, die ein ESG-Rating von MSCI von mindestens BBB haben, kommen für eine Anlage infrage.

Dieser Mandatstyp ist als Produkt nach Artikel 8 der SFDR-Verordnung eingestuft. Das bedeutet, dass damit neben anderen auch ökologische oder soziale Merkmale oder eine Kombination aus diesen Merkmalen beworben werden – sofern die Unternehmen, in die investiert wird, Verfahrensweisen einer guten Unternehmensführung anwenden.

9.6. Maßgeschneiderte Vermögensverwaltung

Im Rahmen einer maßgeschneiderten Vermögensverwaltung werden die Investitionen gemäß der mit dem Kunden vereinbarten Anlagestrategie gesteuert. Die Anlageziele und das Risikoniveau hängen vom festgelegten Anlegerprofil ab, das außerdem gegebenenfalls durch die vom Kunden angegebenen Nachhaltigkeitspräferenzen ergänzt wird. Auf diese Weise können die Investitionen an die Kenntnisse und Erfahrungen des Kunden, seine Finanzsituation, seine Anlageziele und seine Nachhaltigkeitspräferenzen angepasst werden. Hierfür können sich die Fondsmanager auf das Anlageuniversum der empfohlenen Anlageinstrumente stützen.

Dieser Mandatstyp ist als Produkt nach Artikel 6 der SFDR-Verordnung eingestuft.

9.7. Vermögensverwaltung mit Beratung

Die Anlageberatung beruht insgesamt auf unseren Anlageinstrumenten. Diese Instrumente werden nach und nach anhand einer Nachhaltigkeitsbewertung klassifiziert, um unser gesamtes Anlageuniversum abzudecken, sodass Empfehlungen formuliert werden können, die ESG-Risiken berücksichtigen.

Die Auswahl einzelner Wertpapiere basiert auf dem fundamentalen Ansatz der Bank, wobei bei der Einschätzung von Risiken und Chancen nicht-finanzielle Daten berücksichtigt werden. Darüber hinaus werden Wertpapiere, die eventuell Gegenstand einer Ausschlusspolitik oder einer „sehr schwerwiegenden“ Kontroverse (gemäß der Einstufung durch MSCI ESG Manager) sind, aus dem Anlageuniversum der von der Bank empfohlenen Produkte ausgeschlossen.

Gemäß den Bestimmungen über die Einbeziehung von ESG-Daten laut MiFID II11ergänzen die von den Kunden angegebenen Nachhaltigkeitspräferenzen das Anlegerprofil, das auf ihren Anlagezielen und ihrem Risikoniveau beruht. Diese Daten ermöglichen es, dem Kunden eine Beratung anzubieten, die sowohl seinem Anlegerprofil als auch seinen ESG-Präferenzen entspricht.

Die Übereinstimmung mit den ESG-Präferenzen im Rahmen der Beratung bemisst sich an:

- den Auswirkungen der vorgesehenen Transaktionen auf den MSCI-Gesamtscore der Portfolioanlagen des Kunden,

- dem Anteil der als „verantwortungsvoll“ sowie als „nachhaltig“ eingestuften Vermögenswerte im Portfolio, und

- der Berücksichtigung der Präferenzen bei den wichtigsten nachteiligen Auswirkungen, die der Kunde gegebenenfalls geäußert hat.

Wenn die Transaktionen nicht als dem Anlegerprofil oder den ESG-Präferenzen des Kunden entsprechend erachtet werden, unterrichtet die Bank den Kunden darüber.

Wenn die Abweichung nur die vom Kunden geäußerten ESG-Präferenzen betrifft, können diese Transaktionen auf ausdrücklichen Wunsch des Kunden und unter seiner alleinigen Verantwortung dennoch ausgeführt werden.

Anlage: Glossar

Kontroversen: Wesentliche ESG-Ereignisse, die das Geschäftsmodell des Unternehmens, seinen Ruf und folglich möglicherweise auch unsere Anlagethese beeinträchtigen können.

Mitwirkung: Ein aktiver, langfristiger Dialog zwischen Anlegern und Unternehmen in Bezug auf die ESG-Faktoren.

Ausschluss: Ein Ausschluss bedeutet, dass Investitionen in Wertpapiere eines Unternehmens untersagt werden, weil es Geschäftstätigkeiten nachgeht, die als unethisch, nachteilig für die Gesellschaft oder als unvereinbar mit geltenden Gesetzen oder Vorschriften erachtet werden.

Nachhaltigkeits- oder ESG-Faktoren: Umwelt-, Sozial- und Arbeitnehmerbelange, die Achtung der Menschenrechte und die Bekämpfung von Korruption und Bestechung.

Investmentfonds nach Artikel 6 der SFDR: Ein Investmentfonds, der nicht ausdrücklich ökologische und/oder soziale Merkmale bewirbt.

Investmentfonds nach Artikel 8 der SFDR: Ein Investmentfonds, der neben anderen auch ökologische oder soziale Merkmale oder eine Kombination aus diesen Merkmalen bewirbt – sofern die Unternehmen, in die investiert wird, Verfahrensweisen einer guten Unternehmensführung anwenden.

Unternehmensführung: Alle Regeln, Praktiken und Prozesse, nach denen ein Unternehmen geführt wird und deren Umsetzung überwacht wird.

Einbeziehung von ESG-Daten: Die strukturelle Einbindung von Angaben zu den ESG-Faktoren in den Entscheidungsprozess.

Impact Investing: Nachhaltige Investitionen, deren Hauptziel eine greifbare positive Auswirkung auf die Gesellschaft oder die Umwelt ist. Diese soziale oder ökologische Auswirkung stellt eine Voraussetzung dar und ist genauso wichtig wie die finanzielle Rendite. Sie bezieht sich auf eine transparente Methodik, anhand derer ein Anleger die angegebenen positiven Auswirkungen messen und bewerten kann.

Nachhaltige Investition: Eine Investition in eine wirtschaftliche Tätigkeit, die zur Erreichung eines Umweltziels beiträgt, gemessen beispielsweise an Schlüsselindikatoren für Ressourceneffizienz bei der Nutzung von Energie, erneuerbarer Energie, Rohstoffen, Wasser und Boden, für die Abfallerzeugung, und Treibhausgasemissionen oder für die Auswirkungen auf die biologische Vielfalt und die Kreislaufwirtschaft, oder eine Investition in eine wirtschaftliche Tätigkeit, die zur Erreichung eines sozialen Ziels beiträgt, insbesondere eine Investition, die zur Bekämpfung von Ungleichheiten beiträgt oder den sozialen Zusammenhalt, die soziale Integration und die Arbeitsbeziehungen fördert oder eine Investition in Humankapital oder zugunsten wirtschaftlich oder sozial benachteiligter Bevölkerungsgruppen, vorausgesetzt, dass diese Investitionen keines dieser Ziele erheblich beeinträchtigen und die Unternehmen, in die investiert wird, Verfahrensweisen einer guten Unternehmensführung anwenden, insbesondere bei soliden Managementstrukturen, den Beziehungen zu den Arbeitnehmern, der Vergütung von Mitarbeitern sowie der Einhaltung der Steuervorschriften.

Sozial verantwortliches Investieren (SRI): Eine Investition wird innerhalb der Bank als nachhaltig betrachtet, wenn sie neben den traditionellen Finanzkriterien auch nicht-finanzielle Aspekte wie Umwelt, Soziales und/oder Unternehmensführung (ESG) berücksichtigt.

Im Rahmen dieser Investitionen wird angestrebt, Rendite (finanzielle Performance) und nachhaltige Entwicklung (siehe Definition unten) miteinander in Einklang zu bringen, indem der Fokus auf positive Praktiken im Bereich Umwelt, Soziales und Unternehmensführung gelegt wird.

Ziele für nachhaltige Entwicklung der Vereinten Nationen (SDG): hierbei handelt es sich um einen Referenzrahmen zur Förderung der nachhaltigen Entwicklung, der 2015 von der UNO anlässlich ihrer Agenda 2030 in Form von 17 Zielsetzungen erarbeitet wurde, um den Wohlstand zu fördern und zugleich die Erde zu schützen.

Auf diesen Rahmen beziehen sich die Finanzprodukte, wenn sie angeben, dass sie ein nachhaltiges Ziel wie beispielsweise „keine Armut“, „kein Hunger“, „Gesundheit und Wohlergehen für alle Menschen“ usw. verfolgen oder dazu beitragen.

Grüne Anleihen: Schuldverschreibungen, deren Ziel die ausschließliche Finanzierung von Umweltprojekten ist.

Sektorspezifische Richtlinien: Grundsätze und Regeln zum Ausschluss oder zur Reduzierung von Investitionen und Finanzierungen in bestimmten Sektoren (Kohle, Rüstung usw.).

Nachhaltigkeits- oder ESG-Risiko: Ein Ereignis oder eine Bedingung in den Bereichen Umwelt, Soziales oder Unternehmensführung, dessen beziehungsweise deren Eintreten tatsächlich oder potenziell wesentliche negative Auswirkungen auf den Wert der Investition haben könnte.

Bestimmungen über die Einbeziehung von Nachhaltigkeitsfaktoren laut MiFID II: Delegierte Verordnung (EU) 2021/1253 der Kommission vom 21. April 2021 zur Änderung der Delegierten Verordnung (EU) 2017/565 im Hinblick auf die Einbeziehung von Nachhaltigkeitsfaktoren, -risiken und -präferenzen in bestimmte organisatorische Anforderungen und Bedingungen für die Ausübung der Tätigkeit von Wertpapierfirmen.

SFDR (Sustainable Finance Disclosure Regulation, Offenlegungsverordnung) Verordnung 2019/2088 des Europäischen Parlaments und des Rates vom 27. November 2019 über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor. Das Ziel dieser EU-Verordnung ist die Erreichung von mehr Transparenz in Bezug auf die soziale und ökologische Verantwortung innerhalb der Finanzmärkte, indem insbesondere Nachhaltigkeitsinformationen zu Finanzprodukten vorzulegen sind.

EU-Taxonomie: Verordnung (EU) 2020/852 des Europäischen Parlaments und des Rates vom 18. Juni 2020 über die Einrichtung eines Rahmens zur Erleichterung nachhaltiger Investitionen und zur Änderung der Verordnung (EU) 2019/2088. Die EU-Taxonomie ist ein Klassifizierungssystem, das vorgibt, welche Wirtschaftstätigkeiten als ökologisch nachhaltig angesehen werden können. Die Taxonomie schafft eine gemeinsame Sprache für Unternehmen und Anleger. Geschäftstätigkeiten müssen bestimmte Nachhaltigkeitskriterien einhalten, um vor dem Hintergrund der Taxonomie-Verordnung als nachhaltig angesehen zu werden.

1Verordnung 2019/2088 des Europäischen Parlaments und des Rates vom 27. November 2019 über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor, nachfolgend „SFDR“.

2Unsere Mitwirkungspolitik ist auf der Website www.banquedeluxembourg.bank

3MSCI ist ein Anbieter von Finanzdaten, der von der Bank ausgewählt wurde. ESG Manager ist ein Modul für ESG-Daten, das von der Bank im Rahmen ihrer Verwaltungs- und Beratungstätigkeiten genutzt wird.

5(Ausgenommen sind hier externe Fonds, in denen wir im Rahmen bestimmter Mandate anlegen).

6Ausgenommen sind Edelmetalle, alternative Fonds und andere Vermögenswerte, deren Nachhaltigkeit schwer zu bewerten ist.

7 8Siehe die ESG-Ratingmethode von MSCI unter www.msci.com

9Siehe die Einzelheiten der ESG-Ratingmethode der Fonds unter www.msci.com

10Der betroffene Fondsmanager kann jedoch beim SRI-Ausschuss einen Antrag stellen, in dem er begründet, warum das betroffene Unternehmen Teil des Anlageuniversums bleiben sollte. Die Entscheidung über den Antrag erfolgt durch Abstimmung mit einfacher Mehrheit. Der Fondsmanager hat kein Stimmrecht.

11Delegierte Verordnung (EU) 2021/1253 der Kommission vom 21. April 2021 zur Änderung der Delegierten Verordnung (EU) 2017/565 im Hinblick auf die Einbeziehung von Nachhaltigkeitsfaktoren, -risiken und -präferenzen in bestimmte organisatorische Anforderungen und Bedingungen für die Ausübung der Tätigkeit von Wertpapierfirmen.